据南都湾财社记者不完全统计,今年7月初至8月底,至少有十几家券商收到监管机构的罚单,涉及交易系统故障、投行业务、营业部负责人违规炒股等诸多热点问题及屡禁不止的难题。

值得注意的是,随着监管水平的提升和合规重要性的日益凸显,监管力度日益加大,追责时间也进一步拉长。当前,注册制改革进入关键期,券商如何压实内控合规的主体责任,如何当好资本市场的“守门人”,值得行业深思。

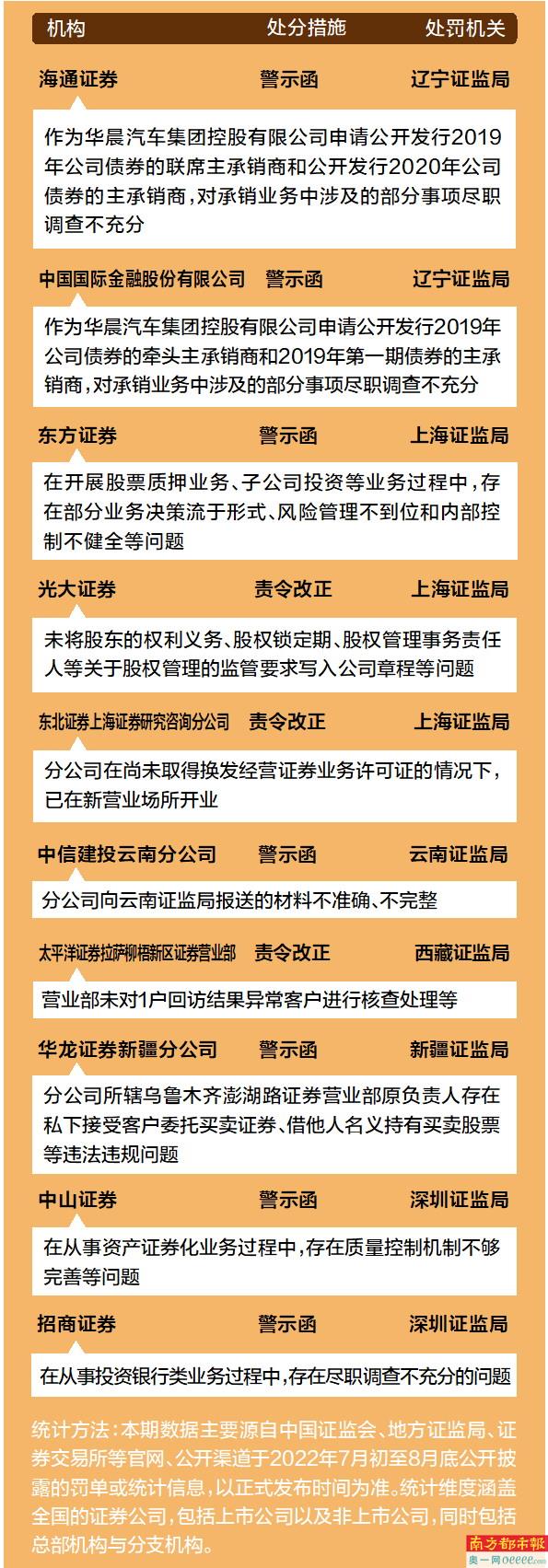

违规涉系统故障、投行业务等

对于招商证券来说,今年无疑是个多事之秋。粗略统计,该司及相关责任人年内合计已收到6张监管函,发函机构包括证监会、深圳证监局以及沪深两大交易所。

对于一家千亿市值券商来说,这个密集度在业内并不多见。处罚事由也颇为多样化,除了交易系统故障,还涉及投行业务等。

从时间轴来看,2022年3月14日上午,A股开盘后,有网友在网络平台上称招商证券交易系统出现系统故障,交易页面无法成交,无法撤回。

此次网络安全事件,直接招致招商证券连领深圳证监局、上交所、深交所等三大机构的罚单,内容均直指该司变更管理不完善,应急处置不及时、不到位等问题。在处罚上,或责令改正,或被书面警示,或遭出具警示函。

但很快,一波未平,一波又起,该司再度曝出网络安全事件。5月16日早间,有投资者反映称,招商证券系统崩溃,PC与APP端均无法登录。随后,招商证券发布微博,证实了当天早上交易系统部分客户登录出现异常。

当然,监管机构的罚单随之而来。7月12日,证监会网站公布了对招商证券的处罚,称其在2022年5月16日的网络安全事件中,存在系统设计与升级变更未经充分论证和测试,升级回退方案不完备等问题,反映出公司内部管理存在漏洞、权责分配机制不完善,决定对该司采取出具警示函的行政监管措施,并强调该司应对相关问题进行全面整改,并对责任人员进行内部责追究。

事情还未结束。在因两次业内罕见的交易系统故障密集收到监管函之后不到一个月,招商证券又因投行业务受到深圳证监局的处罚。

8月9日,深圳证监局对招商证券采取出具警示函措施的决定,原因是招商证券在从事投资银行类业务过程中,存在3大问题,涉及保荐、债券承销与资产证券化业务。

出人意料的是,更大的“雷”还在后头。8月12日,招商证券公告称,收到证监会的立案通知书。因该司2014年在开展上海飞乐股份有限公司(现中安科股份有限公司)独立财务顾问业务工作期间未勤勉尽责,涉嫌违法违规,遭证监会对其进行立案调查。

此事一出,旋即引发轩然大波。如果说前述交易系统故障以及投行业务的处罚难以对该司具体业务造成多大杀伤力的话,那么此次立案带来的影响则难下定论。

根据现行的上市规定,在证监会的调查结束之前,招商证券主承销的IPO项目进展可能受到牵连。

以创业板为例,该板向来是招商证券IPO项目的大户之一。但8月19日,招商证券担任保荐机构的十多个IPO项目同时中止审核。

不过,市场并没有等待太久。不到一个月,立案调查的初步结论已出。9月5日深夜,招商证券发布公告称,2022年9月5日,公司收到中国证监会《行政处罚事先告知书》,中国证监会对本案已调查完毕,依法拟作出行政处罚。

据调查结果,招商证券作为中安科重大资产重组的独立财务顾问,履职过程中未勤勉尽责,导致出具的《独立财务顾问报告》存在误导性陈述等问题,涉嫌违反相关法规,证监会责令招商证券改正违法行为,没收业务收入3150万元,并处以3150万元罚款。

截至9月7日,招商证券作为保荐人的IPO项目仍有20个处于“中止审查”状态,但上述处罚“靴子”落地后,相关项目有望尽快恢复审核。

截至记者发稿时,招商证券A股报13.35元,较一年来最高点已跌去三成有余,市值也已缩水五六百亿元。

追责时间进一步拉长 涉8年前旧案

对于上述招商证券被立案调查事件,除了对该司本身影响之外,另一个广受关注的点是,调查缘由涉8年前旧案。追责时间之久,令外界惊讶。

事实上,监管机构对于投行项目事后的追责时间正在进一步拉长,这也映射出监管层对资本市场违法违规行为“零容忍”的要求正在全面落实。

2022年8月11日,辽宁证监局同时公布了对海通证券与中金公司出具警示函的监管措施。这两家券商均在华晨债券发行中存在违规,但距今均已时隔两三年。

而此前,证监会公布的一份行政处罚决定书,追溯的时间则要更早。

据该决定书,2012年至2017年网信证券在买断式回购交易卖出债券时终止确认了其所卖出回购的金融资产,且未就其承担的回购义务确认相应的金融负债,也未在年末计提利息、公允价值变动损益。

上述行为导致其向证监会报送的2012年至2017年年度报告财务报表中金融资产、金融负债,公允价值变动损益、财务费用、投资收益、利润总额等科目金额虚假:2012年虚减利润总额15.25万元,2013年虚增利润总额34734.36万元,2014年虚减利润总额25645.98万元,2015年虚减利润总额35860.05万元,2016年虚增利润总额226007.68万元,2017年虚增利润总额312512.09万元。

作为资本市场的“毒瘤”之一,财务造假向来是股市顽症。证监会决定对网信证券给予警告,并处以30万元的罚款,对5位相关责任人亦给予警告,并分别处以2万元~3三万元不等的罚款。

追责时间拉长的背后,是中介机构责任的进一步压实。综合开发研究院金融所研究员、注册国际投资分析师余洋对南都湾财社记者分析:“这反映了在注册制向纵深推进的大浪潮下,管理层通过加强监管维护市场公平公正的决心不断加强。”

当然,这也与监管水平的提升不无干系。“近年来,监管标准和监管水平不断提高,有能力使用新的调查方式对过去没有发现明显违规证据的事件进行调查取证。”余洋补充道,部分被罚券商没有按照监管部门最新的监管要求整改过去的项目,缺少对最新监管标准的学习、理解和执行,合规管理存在漏洞。

投行业务仍是高发区 监管将持续加强

南都湾财社记者也注意到,本次报告期内,投行业务仍是罚单的“重灾区”,而且罚单中屡屡出现头部券商的身影。

原因并不算太复杂。一方面,投行业务竞争激烈,部分券商在担任保荐人、承销商的过程中,可能存在把控不严的情况;另一方面,这与投行业务的特性不无关系。

不过,在近年来证券行业“马太效应”日益突出的背景下,头部券商虽然面临严格的监管环境,但在投行项目的承揽上反而更具优势。为压实证券公司内控合规主体责任,集中使用有限的监管资源,提高机构监管有效性,2021年5月28日,证监会首批证券公司“白名单”重磅“出炉”,29家券商上榜。纳入白名单的证券公司享有优待政策,比如说取消部分监管意见书要求,简化部分监管意见书出具流程,而未纳入“白名单”公司的创新试点类业务申请可能受到影响。这意味着,“白名单”直接关系到证券公司未来竞争力的培育。

所以,也有券商人士对南都湾财社记者表示,合规风控正成为关注的重点,大券商有望在投行业务上更具竞争力。

采写:南都湾财社记者 王玉凤