2021年,科技创新创业回归“硬核”趋势明显,“硬科技”类创业越来越受投资人和市场青睐,科技创新能解决什么实际问题而不是能讲什么故事更显价值。

数字经济时代下,科创更显重要,创投模式也在随之发生改变。

近年来,中国数字经济蓬勃发展,已成为经济增长和社会发展的关键力量。数据显示,2020年数字经济规模达到39.2万亿元,占GDP比重达38.6%,增速达9.7%。

中国消费互联网发展较快,移动支付、电子商务规模领先全球,但是“互联网+产业”发展仍存在挑战。为推动数字经济更好服务和融入新发展格局,“硬核”科创很关键。

今年,南方都市报社南都科创工作室启动“2021科创中国50人TOP评选”活动。科创企业发展潮起潮落,但科创人物体现的创新精神更具价值,或是积极探索技术创新,或是积极开拓技术应用落地、敢于尝试投资新模式。这也成为南都启动本次活动的初衷。

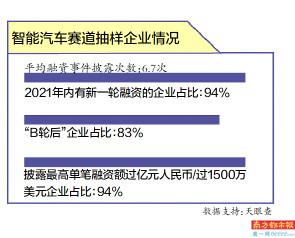

评选征集过程中,南都科创工作室联手数据生态伙伴天眼查,对符合“硬核”科创指标的样本企业进行数据分析及行业观察,深入检验公司科创程度及产业投资情况,作为人物评选的重要指标。其中,智能汽车、机器人、产业互联网、元器件四个行业赛道企业数据也反映出近两年行业发展趋势。

01

智能汽车

商业化路径逐渐清晰,或迎二次投资热潮

2021年,是智能汽车产业,尤其是自动驾驶领域相关产业链高速发展的一年,政策的制定以及资本市场的认可都充分体现了这一点。

早在2015-2018年期间,自动驾驶领域便迎来了快速发展,但由于2019年的车市与资本市场的寒冬,加之技术成熟度不足和场景落地能力有限,自动驾驶行业开始“退烧”。2021年开始,随着智能汽车已成为继互联网后全球最大的创业风口以及商业化场景有望加速落地,创投机构对于自动驾驶技术领域的投资热情再次被点燃,自动驾驶领域也迎来了第二次投资热潮。

天眼查显示,此次中国科创TOP50人物榜单智能汽车赛道中报名公司绝大多数在2021年都获得了创投资本的融资或者走向IPO之路。其中,以公司最新融资情况为标准,15%的公司获得B轮级别的融资,30%的公司获得C轮级别的融资,15%的公司获得D轮融资,已有10%的智能汽车公司成功IPO或者正在申请IPO。值得注意的是,智能汽车的融资金额也十分可观,其单位多以“亿”为单位,且绝大多数为美元。

与此同时,自动驾驶行业也逐渐形成了类似共识:目前自动驾驶已经走完上半场,自动驾驶技术可行性已得到基本验证,Demo已实现小规模落地;而下半场则是成本控制、规模化和运营能力的比拼,同时还要不断适应相关法律法规的限制,寻找两者之间的平衡点。

有业内人士认为,第一轮投完以后,大家还是比较迷茫的,甚至行业内有很多人认为自动驾驶永远不可能实现。但现在看下来,很多L2级、L3级自动驾驶技术已经开始有营收,在包括港口、矿区、环卫等细分赛道看到了盈利模式、商业模式的落地,很多公司已经有了一定的造血能力。

此外,2021年也被誉为“自动驾驶上市元年”,多家自动驾驶科创领先企业纷纷传出上市的信号。此外,2021年前后,来自超二十家科技、互联网领域龙头企业的新一轮“跨界入车圈”现象爆发,助推了自动驾驶领域的行情。

02

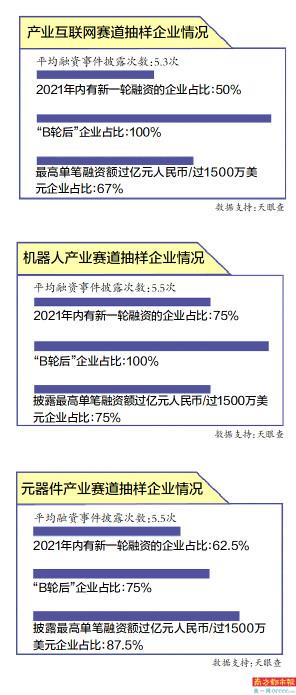

产业互联网

垂直化程度更深 在产业应用更进一步

2021年是“十四五”规划开局之年。在国家相关政策和产业转型升级的大背景下,发展数字经济是推进数字产业化和产业数字化,加快数字经济和实体经济深度融合的关键之年。在这个过程中,产业互联网将以产业数字生态重构的方式出现,有望继续保持良好的发展态势。

《中国产业互联网白皮书》预测,2025年,我国产业互联网市场规模达到4万亿元;2030年,将达到12.22万亿元。同时,国内产业互联网市场渗透率也将进入大幅增长期,从目前的3%达到2025年的12%,并在2030年达到38%。

有业内人士分析,过去十年,消费互联网实现了从1到正无穷的爆炸性增长,产业互联网只有从1-10的数位变化,未来十年,产业互联网、工业制造将会爆发多个升浪。

天眼查显示,此次中国科创TOP50人物榜单产业互联网赛道中报名公司绝大多数在2020-2021年间都获得了创投资本的融资。其中,以公司最新融资情况为标准,25%的公司获得了B轮级别的融资,37.5%的公司获得了C轮级别的融资,25%的公司获得了D级别的融资。

在传统产业与数字技术、信息技术等新技术的跨界融合发展进程加速发展的大趋势下,如今产业互联网不再只讲技术赋能的故事,而是将落脚点更多放到多角度、多领域的融合应用,如在汽车电子、机械制造、纺织服装各个垂直领域里的深度应用,智能矿山、物流运输等工业互联网结合5G、区块链的融合技术应用。在这个过程中,产业互联网也不断培育出享制造、全生命周期管理、众包研发、工业直播、个性化定制、C2M等新赛道。

在技术应用层面中,产业互联网平台也将出现分化,变得更加贴合于企业的诉求和应用场景,AI的应用、大数据的处理、数字建模等基于云的业务已被产业互联网广泛应用,云形态的产业互联网类应用变得更为广阔。

03

机器人

科学家领衔抢滩制造业皇冠上的明珠

机器人是“制造业皇冠顶端的明珠”,这成为业界的共识。其研发、制造、应用是衡量一个国家科技创新和高端制造业水平的重要标志。

《中国制造2025》及之后制造业高质量发展的一系列国家政策中,中国都将机器人作为智能制造发展重点战略之一。2020年9月,广东高起点培育20个战略性产业集群。机器人产业成为广东省十大战略性新兴产业集群之一。

国家统计局数据显示,2016-2020年,中国工业机器人产量从7.2万套快速增长到21.2万套,年均增长31%。随着医疗、养老、教育等行业智能化需求的持续释放,服务机器人、特种机器人也蕴藏巨大的发展潜力。

机器人赛道近两年来受到资本高度关注。根据天眼查数据,此次纳入评选的机器人赛道企业平均每家企业披露融资事件达到5次以上,融资阶段均达到B轮以后,基本上保持着每年一轮以上融资。

这说明在第一轮机器人创业热潮中获得早期投资后,这些科创企业以技术和应用进一步得到了更多投资人的认可。从融资金额来看,这些企业最新一轮融资多数达到亿元人民币以上,不少已经具备了冲击上市的实力。

机器人赛道有多“硬核”?梳理纳入评选的科创企业可以发现,其中多数企业的创始人或CTO具有较强的专业技术背景。

根据天眼查数据,此次纳入评选的机器人类科创企业创始人或CTO主要分为三类,一类直接由国内著名工科院校自动化、机械相关专业的教授级专家领衔创办机器人企业,且这类企业为数不少;一类则是由自动化强学科高校的毕业生创办,这些毕业生往往在校期间还曾参加过各类机器人比赛并名列前茅。此外,也有专业出身创始人+教授专家做企业技术顾问的模式。整体来看,名校技术人员“扎堆”也是在整个评选中机器人赛道较为鲜明的特色。

04

元器件

全行业“缺芯”打开国产化加速窗口

2021年,受疫情引发的市场供需失衡影响,芯片缺货潮席卷了所有数字智能化产业,给智能汽车、消费电子、物联网等行业企业都带来了不少困扰。为加大“国芯”的发展,不仅是政府部门在积极通过制定政策来发展相关产业,市场也重点关注元器件领域。

比如,微控制器(MCU)芯片有广泛的市场应用,是数智化转型的关键。在一个个MCU的控制驱动下,工厂中的工业控制系统、数据采集系统,生活中的汽车电子、家用电器等才得以运转。在本次评选半导体及元器件赛道中,该领域科创企业样本较多,涉及应用包括智能汽车控制、计算平台、智能座舱,电池控制单元,高精检测器件等。

有研究报告显示,在一辆车装备的所有半导体器件中,MCU大概占三成,包括动力控制、底盘和安全、新能源车电池管理、智能驾驶与智能座舱等方面都需要使用多颗MCU。同时,MCU是物联网的核心,是各种互连设备的中央处理元件,目前已经被大量应用在物联网的三个领域——智能家居、智慧城市、智慧工业,5G赋能物联网有望带动MCU市场快速成长。

值得注意的是,无论对于汽车还是消费电子领域,上游半导体及元器件企业虽然相对“隐形”,但利润却要显著高于下游行业。研究显示,全球MCU厂商整体毛利率高达60%以上。因此在此领域作出国产化突破在支持“补链”的同时,企业也有望获得相当可观的商业价值。

与此同时,上游半导体及元器件投入门槛也很高。

本次纳入评选样本的科创企业中有相应体现。尤其是与半导体高度相关的评选企业,根据天眼查数据,这些公司2015年至今均进行了多轮融资,平均披露融资事件达6轮以上,而从融资金额来看,纳入评选的半导体芯片科创企业多数在B轮阶段就获得了1亿美元以上的融资支持,最高单笔融资额达到数十亿元人民币。资金密集投入成为本次评选半导体及元器件赛道的显著特点。

05

产业资本

从“互联网+消费”到“互联网+产业”的转变

金融是科创发展的血液。寻找优秀产业投资人也是本次活动的重要方向。

以智能汽车产业赛道为例。研究员通过统计分析近15年来的自动驾驶投融资事件了解到,其中共有611个创投机构或者个人参与到了393笔投资事件当中。

综合投资频率、投资机构属性以及投资成果等方面维度后,可以发现多个现如今发展较具典型的自动驾驶企业背后,有多家国内知名投资机构参与投资。

其实做产业投资,或者说专家型投资已成为未来重要趋势。从近5-10年的创投赛道来看,过往以互联网+消费为代表的赛道最受创投青睐,这得益于商业模式一旦快速确定,投资回报可期。相比之下,产业投资存在不确定性,而且对投资人的专业素养要求高。

多名投资机构代表在调研中表示,当前已没有那么多容易的赛道,让投资人推演一下商业逻辑就能快速做出投资决策。通用型投资人越来越难,需要专家型投资人长期在产业端深耕,在范式转移中把握投资机会。以新消费为例,不仅是关注消费者面前的某一款产品,而是关注产品背后的产业链变局。

相关数据显示,截至2020年底,中基协已登记私募基金管理人为24561家,已备案私募基金196852万支,管理基金规模15.97万亿元。其中创投基金10398支,管理规模1.6万亿元。创投风投机构新完成募集的基金数量为757支,募资总金额为2414.35亿元,较2019年上升了48.2%。投资项目主要集中在IT、生物技术/医疗健康、半导体及电子设备等行业。

对此,有业内人士分析,过去,用互联网投资思维的理论来投资科技产业已经行不通。当前,许多创投机构也纷纷开始重金招揽有产业实践经验的复合型人才,让专业的人干专业的事。

而创投思维的转变也跟市场环境变化相关。如今科技行业已发展到一定程度,模式创新性的企业将大大减少,未来投资的对象将转变为科技创新的企业,且是有技术护城河以及转化能力的企业,更要“沉”下去,不能只看报表和模型预测,要更懂得产业发展路径与业务模式。

但有创投代表也强调,“商业化”仍是投资的核心要义,为技术而技术却不能商业化,是无法得到资本青睐的。

出品:南都科创工作室

活动策划:任先博 甄芹 活动统筹/行业分析:研究员 徐劲聪 陈培均

数据合作伙伴:天眼查

数据统计说明:融资平均次数以公司成立开始计算,纳入样本分析的企业成立时间为2010年以后。