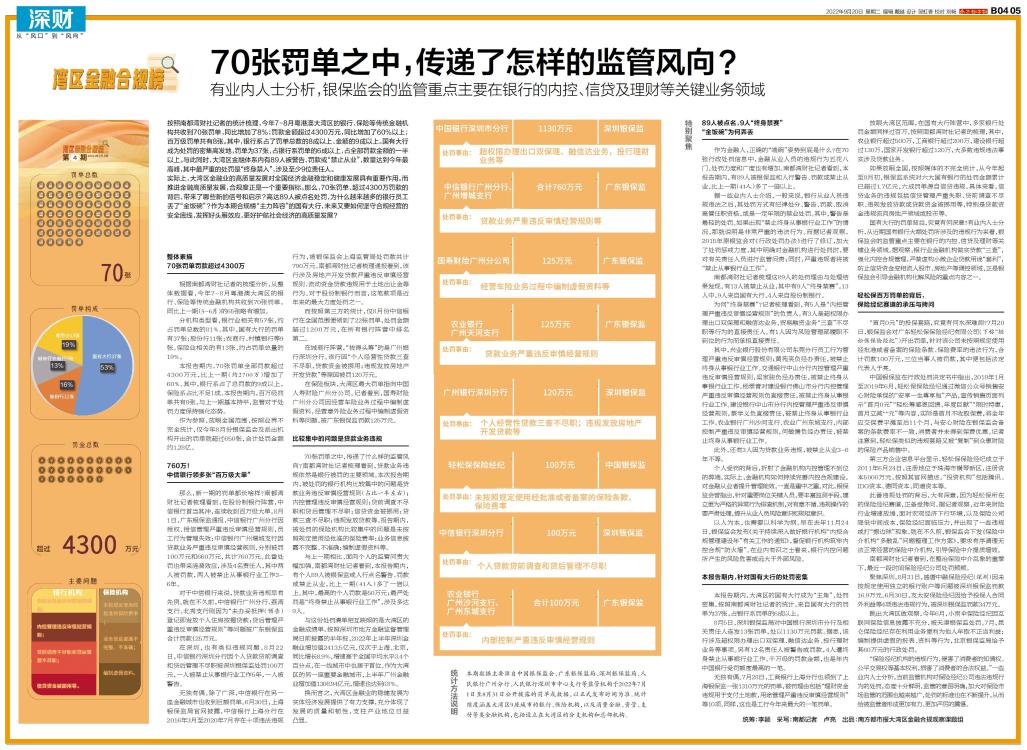

按照南都湾财社记者的统计梳理,今年7-8月粤港澳大湾区的银行、保险等传统金融机构共收到70张罚单,同比增加了8%;罚款金额超过4300万元,同比增加了60%以上;百万级罚单共有8张。其中,银行系占了罚单总数的8成以上、金额的9成以上。国有大行成为处罚的密集高发地,罚单为37张,占银行系罚单的6成以上,占全部罚款金额的一半以上。与此同时,大湾区金融体系内有89人被警告、罚款或“禁止从业”,数量达到今年最高峰,其中最严重的处罚是“终身禁入”,涉及至少9位责任人。

实际上,大湾区金融业的高质量发展对全国经济金融稳定和健康发展具有重要作用。而推进金融高质量发展,合规度正是一个重要指标。那么,70张罚单、超过4300万罚款的背后,带来了哪些新的信号和启示?高达89人被点名处罚,为什么越来越多的银行员工丢了“金饭碗”?作为本期合规榜“主力阵容”的国有大行,未来又要如何坚守合规经营的安全底线,发挥好头雁效应,更好护航社会经济的高质量发展?

整体素描

70张罚单罚款超过4300万

根据南都湾财社记者的梳理分析,从整体数据看,今年7-8月粤港澳大湾区的银行、保险等传统金融机构共收到70张罚单,同比上一期(5-6月)的65张略有增加。

分机构类型看,银行业相关有57张,约占罚单总数的81%。其中,国有大行的罚单有37张;股份行11张;农商行、村镇银行等9张。保险业相关的有13张,约占罚单总量的19%。

本报告期内,70张罚单全部罚款超过4300万元,比上一期(约2700万)增加了60%。其中,银行系占了总罚款的9成以上,保险系占比不足1成。本报告期内,百万级罚单共有8张,与上一期基本持平,监管对于处罚力度保持强化态势。

作为参照,放眼全国范围,按照业界不完全统计,仅今年8月份银保监会及派出机构开出的罚单就超过650张,合计处罚金额约1.28亿。

760万!

中信银行领多张“百万级大单”

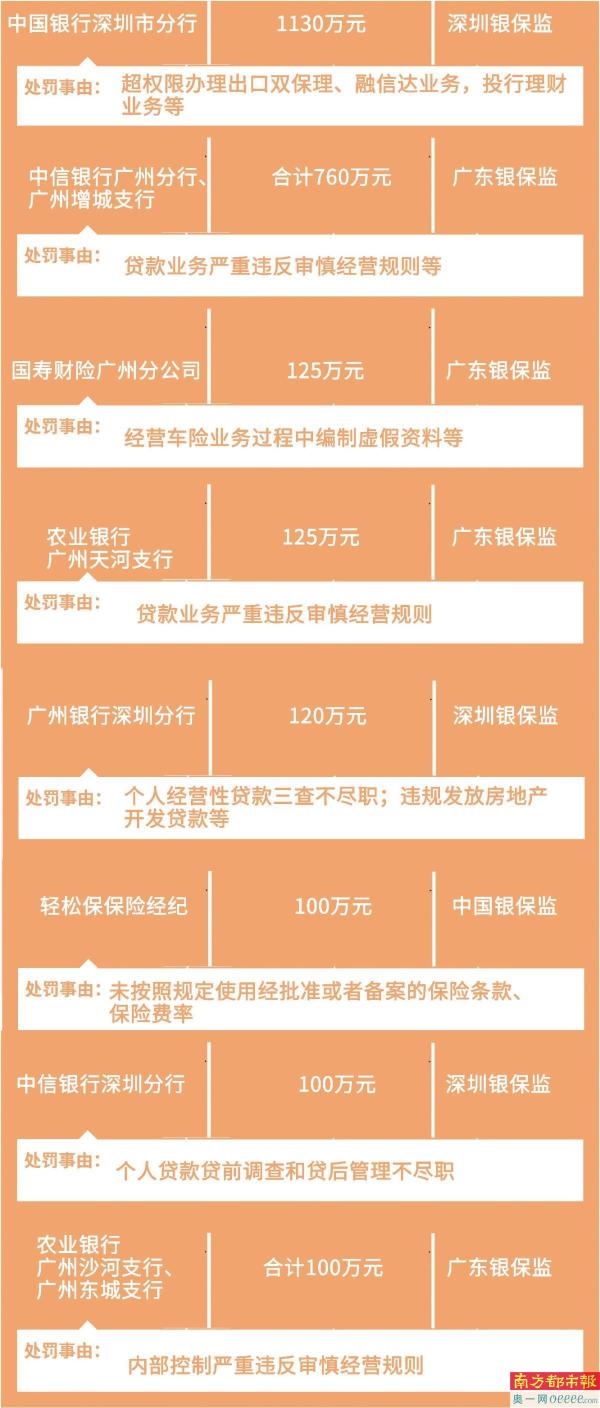

那么,新一期的罚单都长啥样?南都湾财社记者梳理看到,在股份制银行阵营,中信银行首当其冲,连续收到百万级大单。8月1日,广东银保监通报,中信银行广州分行因授权、授信管理严重违反审慎经营规则,员工行为管理失效;中信银行广州增城支行因贷款业务严重违反审慎经营规则,分别被罚100万元和660万元,共计760万元。此番处罚也带来涟漪效应,涉及4名责任人,其中两人被罚款,两人被禁止从事银行业工作3-6年。

对于中信银行来说,贷款业务违规早有先例。就在不久前,中信银行广州分行、荔湾支行、北秀支行刚因为“未办妥抵押(预告)登记即发放个人住房按揭贷款;贷后管理严重违反审慎经营规则”等问题被广东银保监合计罚款125万元。

在深圳,也有类似违规问题。8月22 日,中信银行深圳分行因个人贷款贷前调查和贷后管理不尽职被深圳银保监处罚100万元,一人被禁止从事银行业工作5年,一人被警告。

无独有偶。除了广深,中信银行在另一座金融城市也收到巨额罚单。6月30日,上海银保监局官网披露,中信银行上海分行在2016年3月至2020年7月存在十项违法违规行为,被银保监会上海监管局处罚款共计790万元。南都湾财社记者梳理通报看到,该行涉及房地产开发贷款严重违反审慎经营规则、流动资金贷款违规用于土地出让金等行为。对于股份制银行而言,这笔款项是近年来的最大力度处罚之一。

而按照第三方的统计,仅8月份中信银行在全国范围便领到了22张罚单,处罚金额超过1200万元,在所有银行阵营中排名第二。

在城商行阵营,“拔得头筹”的是广州银行深圳分行。该行因“个人经营性贷款三查不尽职,贷款资金被挪用;违规发放房地产开发贷款”等原因被罚120万元。

在保险板块,大湾区最大罚单指向中国人寿财险广州分公司。记者看到,国寿财险广州分公司因经营车险业务过程中编制虚假资料,经营意外险业务过程中编制虚假资料等问题,被广东银保监罚款125万元。

比较集中的问题是贷款业务违规

70张罚单之中,传递了什么样的监管风向?南都湾财社记者梳理看到,贷款业务违规依然是银行被罚的主要领域。本次报告期内,被处罚的银行机构比较集中的问题是贷款业务违反审慎经营规则(占比一半左右);内控管理违反审慎经营规则;贷前调查不尽职和贷后管理不尽职;信贷资金被挪用;贷款三查不尽职;违规发放贷款等。报告期内,被处罚的保险机构比较集中的问题是未按照规定使用经批准的保险费率;业务信息披露不完整、不准确;编制虚假资料等。

与上一期相比,面向个人的监管问责大幅加强。南都湾财社记者看到,本报告期内,有个人89人被银保监或人行点名警告、罚款或禁止从业,比上一期(41人)多了一倍以上。其中,最高的个人罚款是50万元;最严处罚是“终身禁止从事银行业工作”,涉及多达9人。

与这份处罚清单相互映照的是大湾区的金融成绩单。按照深圳市地方金融监督管理局日前披露的半年报,2022年上半年深圳金融业增加值2413.5亿元,仅次于上海、北京,同比增长8.9%,增速高于全国平均水平3.4个百分点,在一线城市中也居于首位。作为大湾区的另一座重要金融城市,上半年广州金融业增加值1308.94亿元,增速也达到6.8%。

换而言之,大湾区金融业的稳健发展为实体经济发展提供了有力支撑,充分体现了发展的质量和韧性,支柱产业地位日益凸显。

特别聚焦

89人被点名,9人“终身禁赛”

“金饭碗”为何弄丢

作为金融人,正确的“端碗”姿势到底是什么?在70张行政处罚信息中,金融从业人员的违规行为五花八门,处罚力度和广度也有增加。南都湾财社记者看到,本报告期内,有89人被银保监和人行警告、罚款或禁止从业,比上一期(41人)多了一倍以上。

据一些业内人士介绍,一般来说,银行从业人员违规违法之后,其处罚方式有纪律处分、警告、罚款、取消高管任职资格,或是一定年限的禁业处罚。其中,警告是最轻的处罚。如果出现“禁止终身从事银行业工作”的情况,那就说明是非常严重的违法行为。而据记者观察,2015年原银监会对《行政处罚办法》进行了修订,加大了处罚惩戒力度,其中明确对金融机构进行处罚时,要对有关责任人员进行监管问责;同时,严重违规者将被“禁止从事银行业工作”。

南都湾财社记者梳理这89人的处罚理由与处理结果发现,有13人被禁止从业,其中有9人“终身禁赛”。13人中,9人来自国有大行,4人来自股份制银行。

为何“终身禁赛”?记者梳理看到,有5人是“内控管理严重违反审慎经营规则”的负责人。有3人是超权限办理出口双保理和融信达业务、贸易融资业务“三查”不尽职等行为的直接责任人。有1人因为风险管理部履职不到位的行为而承担直接责任。

其中,兴业银行股份有限公司东莞分行员工行为管理严重违反审慎经营规则;黄苑笑负经办责任,被禁止终身从事银行业工作。交通银行中山分行内控管理严重违反审慎经营规则,梁家骏负经办责任,被禁止终身从事银行业工作。农业银行广州沙河支行、农业广州东城支行,内部控制严重违反审慎经营规则,何敏儒负经办责任,被禁止终身从事银行业工作。

此外,还有3人因为贷款业务违规,被禁止从业3-6年不等。

个人受罚的背后,折射了金融机构内控管理不到位的弊端。实际上,金融机构如何持续完善内控合规建设,对金融从业者提升管理能效,一直是重中之重。对此,银保监会曾指出,针对重要岗位关键人员,要丰富监测手段,建立更为严格的异常行为排查机制,对有章不循、违规操作的要严肃处理,提升从业人员风险意识和规矩意识。

以人为本,也需要以科学为纲。早在去年11月24日,银保监会发布《关于持续深入做好银行机构“内控合规管理建设年”有关工作的通知》,督促银行机构筑牢内控合规“防火墙”。在业内有识之士看来,银行内控问题所产生的风险危害或远大于外部风险。

本报告期内,针对国有大行的处罚密集

本报告期内,大湾区的国有大行成为“主角”,处罚密集。按照南都湾财社记者的统计,来自国有大行的罚单为37张,占银行系罚单的6成以上。

8月5日,深圳银保监局对中国银行深圳市分行及相关责任人连发13张罚单,处以1130万元罚款。据悉,该行涉及超权限办理出口双保理、融信达业务、投行理财业务等事项。另有12名责任人被警告或罚款,4人遭终身禁止从事银行业工作。千万级的罚款金额,也是年内中国银行受罚额度最高的一笔。

无独有偶。7月28日,工商银行上海分行也领到了上海银保监一张1310万元的罚单,被罚理由包括“理财资金违规用于支付土地款,用途管理严重违反审慎经营规则”等10项。同样,这也是工行今年来最大的一笔罚单。

放眼大湾区范围,在国有大行阵营中,多家银行处罚金额同样过百万。按照南都湾财社记者的梳理,其中,农业银行超过500万,工商银行超过200万,建设银行超过130万,国家开发银行超过120万,大多数违规违法事实涉及贷款业务。

如果放眼全国,按照媒体的不完全统计,从今年起至8月初,银保监系统对六大国有银行的处罚金额累计已超过1.7亿元,六成罚单源自信贷违规。具体来看,信贷业务的违规包括信贷管理严重失职、贷前调查不尽职、违规发放贷款或贷款资金被挪用等,特别是贷款资金违规流向房地产领域或股市等。

国有大行的罚单背后,究竟有何深意?有业内人士分析,从近期国有银行大额处罚所涉及的违规行为来看,银保监会的监管重点主要在银行的内控、信贷及理财等关键业务领域。据观察,银行业金融机构做实贷款“三查”,强化内控合规管理,严禁虚构小微企业贷款用途“套利”,防止信贷资金变相流入股市、房地产等调控领域,正是银保监会引导金融机构化解风险的重点内容之一。

轻松保百万罚单的背后,保险经纪赛道的承压与拷问

“首月0元”的投保套路,究竟有何水深难测?7月20日,银保监会对广东轻松保保险经纪有限公司(下称“轻松保保险经纪”)开出罚单,针对该公司未按照规定使用经批准或者备案的保险条款、保险费率的违法行为,合计罚款100万元,三位当事人被罚款,其中便包括法定代表人于亮。

中国银保监在行政处罚决定书中指出,2019年1月至2019年6月,轻松保保险经纪通过微信公众号销售安心财险承保的“安享一生尊享版”产品,宣传销售页面列示“首月0元”“轻松筹感恩回馈,年度巨献”“限时特惠,首月立减**元”等内容,实际是首月不收取保费,将全年应交保费平摊至后11个月,与安心财险在银保监会备案的条款费率不一致,消费者并未得到保费优惠。记者注意到,轻松保类似的违规套路又被“复制”到众惠财险的保险产品销售中。

第三方企业信息平台显示,轻松保保险经纪成立于2011年6月24日,注册地位于珠海市横琴新区,注册资本5000万元。按照其官网描述,“投资机构”包括腾讯、IDG资本、德同资本、同道资本等。

此番违规处罚的背后,大有深意,因为轻松保所在的保险经纪赛道,正备受拷问。据记者观察,近年来财险行业增速放缓,面对宏观经济下行环境,以及保险公司降低中间成本,保险经纪面临压力,并出现了一些违规或打“擦边球”现象。就在不久前,银保监会下发《保险中介机构“多散乱”问题整理工作方案》,要求有序清理无法正常经营的保险中介机构,引导保险中介提质增效。

南都湾财社记者看到,在整治保险中介乱象的重拳下,最近一段时间保险经纪公司处罚频频。

聚焦深圳,8月31日,盛唐中融保险经纪(深圳)因未按规定使用独立的银行账户等问题被深圳银保监罚款16.9万元。6月30日,友太安保险经纪因给予投保人合同外利益等4项违法违规行为,被深圳银保监罚款34万元。

跳出大湾区做观察,今年6月,小雨伞保险经纪因互联网保险信息披露不充分,被天津银保监处罚。7月,昆仑保险经纪存在利用业务便利为他人牟取不正当利益;编制提供虚假的报表、资料等行为,北京银保监局给予其60万元的行政处罚。

“保险经纪机构的违规行为,侵害了消费者的知情权、公平交易权等基本权利,损害了消费者的合法权益。”一些业内人士分析,当前监管机构对保险经纪公司违法违规行为的处罚,态度十分鲜明,监管的意图明确,加大对保险市场监管的范围也越来越广,处罚的标准也在不断提升,从而给被监管者形成更加有力、更加严厉的震慑。

统计方法说明

本期数据主要源自中国银保监会、广东银保监局、深圳银保监局、人民银行广州分行、人民银行深圳市中心支行等监管机构于2022年7月1日至8月31日公开披露的罚单或数据,以正式发布时间为准。统计维度涵盖大湾区9座城市的银行、保险机构,以及消费金融、资管、支付等类金融机构,包括设立在大湾区的分支机构和总部机构。

统筹:李颖 采写:南都记者 卢亮 出品:南方都市报大湾区金融合规观察课题组