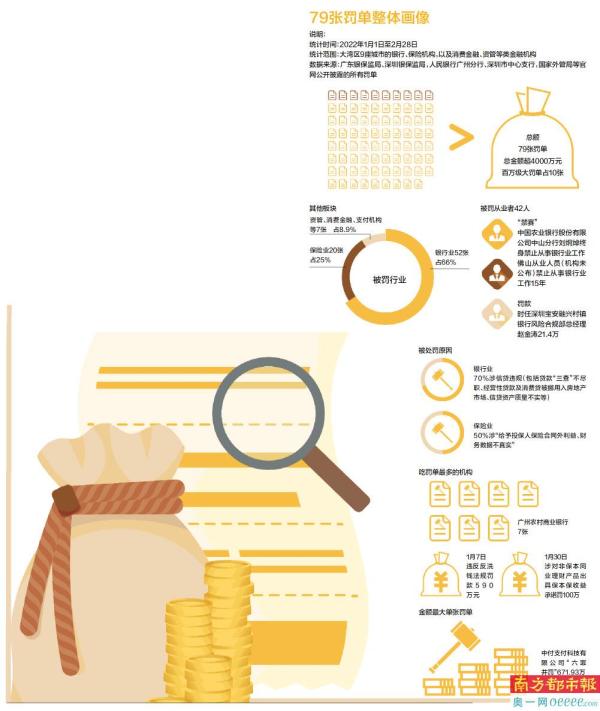

罚单画像中的重要样本

广州农村商业银行 被重罚的背景 央行严查“反洗钱”违规

被广东银保监局和人民银行广州分行同时通报,让广州这家本土银行走到了聚光灯下。

1月7日,人民银行广州分行行政处罚信息公示表显示,广州农村商业银行因违反反洗钱法律法规的如下规定:未按规定履行客户身份识别义务、未按规定报送大额交易报告或者可疑交易报告、与身份不明的客户发生交易,被罚款590万元。同时,5名责任人被点名和处罚。

无独有偶,1月30日,广东银保监局行政处罚信息公开表也指向这家银行:对非保本同业理财产品出具保本保收益承诺、虚假转让非标债权资产;陶俊杰、李良伟、胡英强负管理责任,对该行罚款100万元,部分责任人被警告或罚款。

按照记者的梳理,仅今年1月,广州农村商业银行已吃到了7张罚单,其中6张来自人银行。7张单共计罚款约730万元,共有8名责任人被点名。这个“体量”,即使在国有大行阵营都不多见。

据不完全统计,在过去的2021年,广州农村商业银行就吃到来自银保监的14张罚单,主要案由涉及贷款业务严重违反审慎经营原则、员工行为管理严重失职、基础业务环节管理存在漏洞、营业网点安保工作存在重大漏洞等。

公开资料显示,广州农村商业银行法定代表人是蔡建,该行前身为1952年成立的广州农村信用社,2009年12月改制成为农村商业银行,2017年6月在香港挂牌上市,注册资本98.08亿元。按照该行官网的说法,辖下拥有营业网点602家,数量居广州地区首位,至2021年6月末总资产10913亿元。

不过,进入2022年以来,央行严查“反洗钱”相关违法违规行为。截至今年2月底,全国已有37家银行因违反“反洗钱”相关规定等案由共计被罚5116.8万元。广州农商行此番涉及的未按规定履行客户身份识别义务、与身份不明的客户发生交易等多项行为,正是当前“反洗钱”的严查内容。

招联金融 8项违规被罚290万 涉催收行为不当等

笼罩在“招商银行+中国联通”的光环下,总部在深圳的持牌消费金融机构招联金融刚开年便受到重罚。2月8日,中国银保监会对招联金融作出罚款290万元的行政处罚决定,其案由多达八项,包括:营销宣传存在夸大、误导;收取平台服务费质价不符;产品定价管理不审慎;对合作商户风险管理不到位;未报告联合贷款表外风险敞口;催收行为不当;消费者权益保护审计工作不规范;消费投诉管理工作不到位。

这更像是一份迟来的罚单。招联金融向南都记者的回应:“相关事项源于2020年10月银保监会发布的消保检查通报。公司高度重视监管意见,认真反思,在现场检查过程中即立查立改,制定整改计划和具体措施,并持续加强整改力度,建立消保工作长效机制。已按监管要求完成全部整改工作。”

催收行为不当甚至恶意催收,让大批消费金融机构被推上风口浪尖。据观察,近年来消费金融迅猛发展,在给借款人带来借贷方便的同时,也产生了系列问题。有媒体盘点消费金融机构被集中投诉的问题:在没有任何明显提示的情况下,借款平台擅自提升日利率;实际贷款利率畸高,与借款平台宣传显示内容严重不符;雇佣第三方公司暴力催收,让借款人每天战战兢兢。

互为佐证的是,3月9日深圳银保监局发布的2021年下半年深圳辖内银行业金融机构消费投诉情况显示,招联消费金融的投诉量达1603件,位居“在深中资总部银行机构”第四。

日前,南都记者登录黑猫投诉平台,输入“招联金融+催收”的关键词有4573条结果,其中有不少关于恶意催收,高利贷催收等话题的留言。

对于消费者反映频繁的催收问题,招联金融解释:公司相关业务均在监管要求与规定下开展,禁止对用户以及第三人进行恶意骚扰,在规定时间内进行合法合规的催收作业。同时,我司对于催收管理一直有严格的考核管理制度,结合作业品质、投诉处理、作业规范性等各个维度进行综合考核,严加把关。

而对于部分消费者关注的“罚息收取”的逻辑,招联金融称,严格根据人行关于人民币贷款利率有关问题的通知的规定执行,罚息的收取和借款逾期时间的长短相关。

公开资料显示,招联金融由招商银行和中国联通共同组建,注册资本100亿元,注册用户超1.2亿,客户体量巨大。据南都记者观察,目前消费金融行业普遍客群下沉,投诉和负面舆论也相对多,也滋生了“反催收”黑产链,鱼龙混珠。对此,招联金融首席研究员董希淼分析,在P2P等领域金融风险得到治理后,很多“黑灰产中介”开始转向银行,抓住银行怕投诉、怕负面舆情的心理,违法代理信用卡投诉。这已经严重干扰金融机构的正常运营秩序,影响金融机构对正常消费者的服务。

中付支付 领到最大罚单 是什么来头?

一张天价罚单,究竟传递了什么信号?1月21日,中国人民银行深圳市中心支行网站发布行政处罚公示表,中付支付科技有限公司因6宗违法被合计罚没人民币671.93万元。时任副总经理王伟音、该司时任风险管理部部门经理刘艺丹各被罚款人民币9.5万元。

因何而入人民银行的“法眼”,还涉及两位高管?南都记者梳理看到,中付支付科技存在六大问题:1.违反商户管理规定;2.违反清算管理规定;3.违反机构管理规定;4.未按规定履行客户身份识别义务;5.与身份不明的客户进行交易;6.未按规定报送大额交易报告或者可疑交易报告的违法行为。

实际上,从今年以来,监管层对反洗钱的监管力度持续加强,已有不少支付机构接连收到高额罚单。那么,“六罪并罚”的中付支付到底是什么来头?天眼查显示,中付支付科技有限公司成立于2007年,注册资本16100万元人民币,是国内独立第三方支付企业,获得中国信息安全认证中心颁发的《支付系统安全认证证书》。 天眼查还显示,其法人代表为唐少芬,持股比例67.04%。上海商赢商务有限公司为中付支付第一大股东,持股41%。

不过,对于中付支付而言,违规早有先例。2021年6月1日,中国人民银行石家庄分行公布的行政处罚信息公示表显示,中付支付石家庄分公司因存在未按规定建立并落实特约商户资质审核制度的违法行为,被处以警告并处以罚款144万元。同年9月,由中付支付科技有限公司开发的APP“新中付”(版本号:2.9.4),因违规收集个人信息遭工业和信息化部点名通报。时间再往前追溯,2017年9月,中付支付科技有限公司因违反支付结算管理规定,被人民银行深圳市中心支行处以人民币12万元罚款。2018年6月,因违反银行卡收单业务管理规定,被人民银行武汉中心支行罚款10万元。

罚单纷至而来,该如何透视问题背后的根源?“随着电子支付的普及,近年来中国POS机行业迎来了快速增长。为了效率与效益,有POS机代理商利用网销和电销进行误导性推广、开展不正当竞争,扰乱支付行业的秩序和生态。”在业内人士看来,中付支付处罚的背后,也投射了当前支付行业滋生的乱象。