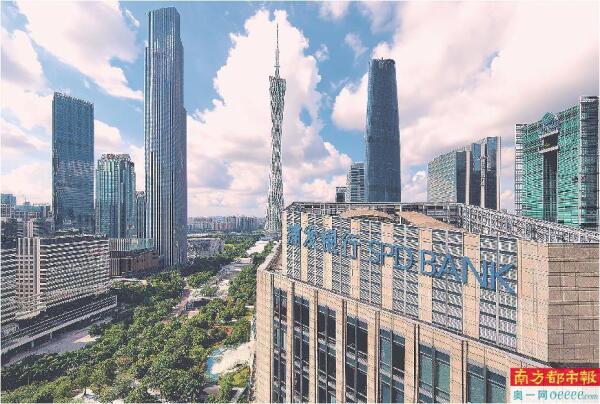

浦发银行广州分行。

以科技能力推动解决科技金融面临的实际问题,近年来,浦发银行广州分行聚焦打造“全生命周期、全流程陪伴”的科技金融服务体系和“科技会客厅”服务平台,引入大数据挖掘等技术打造数智化平台、构建“科技雷达”评价体系,为轻资产科技型企业开辟了新的融资渠道,主动担当好科技企业的伙伴银行。

截至2024年9月底末,浦发银行广州分行为省内超过5000家的高新技术企业、超过3000家的专精特新企业和超过70%科创板上市企业提供专业的科技金融服务。

创设数智化平台,高效服务科创企业金融需求

据了解,在产品创新上,浦发银行广州分行加快推动线下业务加速向线上迁徙,大力发展线上化布局,例如为大湾区具备政府科创资质的科技型企业推出“浦新贷”等线上业务,上线半年为近千家科技企业客户提供超50亿元随借随还的线上融资。此外还有“浦创贷”等产品,以大数据支持,实现对早期科技企业的“精准滴灌”。

同时,浦发银行广州分行还借助总行创设的面向全国“专精特新”、高新技术企业的数智化拓客服务平台,该平台集成了商机分析、营销追踪、企业画像查询和创新产品测额等多种功能,可有效运用大数据挖掘科技型企业的商机需求线索,并对企业资质自动进行筛选过滤,客户经理第一时间为征信良好、依法合规经营的企业提供上门服务,从而更清晰地定位、触达目标客户需求,减少科技型企业“找贷款”的时间、精力耗费。

专营机制构建专业化科技金融服务

创新的文化和组织体系能够为科技金融提供更好的成长空间。在内部管理架构方面,浦发银行广州分行设立专属服务机构,分行层面设立科技金融部,建立专业化的组织和服务团队;支行层面挂牌1家科技支行和3家科技特色支行,覆盖广州经济技术开发区、广东自由贸易试验区、天河智慧城、松山湖科技产业园区等科技产业集聚区域。

在管理机制方面,浦发银行广州分行深化行业专营机制,设立消费电子、生物医药、新经济、新材料、大健康大消费、养老金融6个行业经营中心,聚焦广东核心产业,扩大专营范围,以行业研究为基础,整合资源,建立“行业经理+渠道经理+产品经理+风险经理”的融合服务队伍。

同时,积极打造专属定制化服务,通过数字化手段抓取分析产业链、供应链数据,结合实地调研,找准不同行业的不同痛点,制作专属化的产业视图,为企业提供个性化综合金融服务。

构建“科技雷达”探查无形资产价值

在传统信贷经营模式中,银行贷款通常需要有强抵押物或担保人担保。但目前,大多数科技型企业具有创新性强、高成长、高风险、人才依赖度高等特征,在会计报表上的资产规模通常较小。这时,银行是否具备准确发现、识别以科技创新力为核心的科技型企业价值,显得尤为重要。

对此,浦发银行广州分行突破传统“收入利润+资产抵押”的信贷思维,更加重视量化评价科技型企业的人才价值、团队价值、股权价值,为轻资产科技型企业开辟了新的融资渠道。通过总行开发的科技型企业科技创新力评价体系“科技雷达”提供的五力模型,数字化探查各发展阶段科技型企业的无形资产价值。

该系统不仅关注企业历史财务表现,更聚焦于其未来成长潜力。在“科技雷达”中,银行信贷人员可直观便捷地看懂企业战略价值,提前布局更早、更小、更新的科技型企业,进而确保贷款投放质量行稳致远。