随着上市公司半年报披露完毕,“抗癌神药”PD-1单抗随之也交出了成绩单。

去年4款国产PD-1单抗通过降价进入医保后,PD-1产品随即从一年动辄10万以上进入了“年费万元”时代。与此同时,PD-1单药和联合用药的适应症进一步拓宽,并且有部分大癌种治疗中将跻身第二线治疗。因此业界戏称,PD-1成为了目前国内提前“内卷”的创新药。

那么,今年PD-1单抗在国内的财务表现如何?它们目前的适应症,及研究管线进度又怎样?南都药企合规与发展研究课题组在结合企业半年报等数据分析后发现,国产PD-1“价格低但适应症多”的仍在持续。

上半年表现各异,仅信达生物与百济神州披露销售额

PD-1单抗进入“医保元年”后,相关企业产品业绩也表现各异。

课题组注意到,今年上半年,仅信达生物与百济神州披露了PD-1单抗的销售额。根据信达生物半年报显示,该公司的信迪利单抗上半年就卖了18亿元左右;而百济神州的替雷利珠单抗的销售收入折合人民币8亿元。

课题组发现,以往在财报中披露PD-1业绩的君实生物,在半年报中并未具体披露特瑞普利单抗的销售数据,该公司仅强调该产品商业化渠道(包括医保渠道及与阿斯利康合作)拓展顺利;恒瑞医药则直言,其卡瑞利珠单抗降幅达85%,加上产品进院难、各地医保执行时间不一等诸多问题,在上半年出现负增长。

降价进入医保后,PD-1实现放量取决于商业化程度,其中销售渠道的覆盖或直接影响产品的销售额。课题组注意到,目前国产PD-1单抗中,君实生物和信达生物均披露了产品覆盖的渠道终端数。君实生物渠道覆盖了约合3000家医院和1500家专业(DTP)药房;信达生物覆盖了约合4700家医院和1000家专业(DTP)药房。

药价越来越低,获批适应症越来越多

课题组了解到,PD-1被业界称为目前国内“最内卷的创新药”,主要原因是其价格低廉,但肿瘤适应症覆盖越来越多。

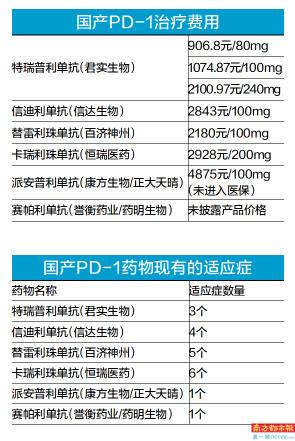

从价格来看,“低价”成了PD-1代名词。2018年施贵宝的O药以及默沙东K药在中国上市时,这两家公司均宣称在中国市场给出了“全球最低价”。不过随着国产产品接连上市,以及医保介入后,PD-1单抗的价格多次“击穿地板价”。以新上市康方生物/正大天晴的派安普利单抗,在慈善赠药等条件下,年费用压低至1.95万元/年。相比当初2018年动辄10万元以上的治疗年费,PD-1单抗在3年时间内价格就降低了10倍以上。

据课题组此前报道,目前四款国产PD-1单抗进入医保后,该药物年治疗费用降低至“万元时代”。

与PD-1单抗价格走低相比,该类药物在国内的适应症却日渐增加。

据课题组不完全统计,目前国产PD-1单抗对肿瘤适应症中,卡瑞利珠单抗的适应症最多,总共有六个;而在涉及一线治疗的适应症上,替雷利珠单抗则有两个。

课题组注意到,从国产PD-1适应症获批的情况来看,其适应症提交的路径主要是从血液肿瘤、到发病率较小的实体肿瘤,再到发病人群较多的肿瘤。其中复发/难治性经典型霍奇金淋巴瘤是国产PD-1提交最多的第一个适应症,除君实生物外,其他国产PD-1的第一个上市适应症为血液肿瘤。

根据此前课题组对部分PD-1生产企业采访时了解到,从血液肿瘤或发病人群较少的肿瘤作为第一适应症进行申报,主要是出于药物上市速度以及市场因素进行考虑。一般而言,发病率相对较低的肿瘤适应的治疗药物可能相对较少,且新药更新频率可能比发病率高的肿瘤药慢,因此类似于PD-1这种新药可能会很快获批且快速占据市场。

除了现有适应症外,已上市国产PD-1产品的适应症正陆续提交或进入临床阶段。

课题组以4家进入医保的PD-1单抗为例,透过相关公司的半年报以及公司网站梳理后注意到,信达生物在国内的研发管线最多,合计有23条,其中有7项适应症进入了3期临床;而在海外研发管线上,百济神州总共有11项。课题组还留意到,9月1日晚间,君实生物的特瑞普利单抗,已向美国FDA提交注册申请,适应症是鼻咽癌,主要为单药三线治疗。

PD-1研发管线多,且部分适应症进入关键临床,是产品后续销售和放量的保障。但此前一家有PD-1产品的上市公司,在调研中坦言,就目前PD-1药企的研发进度来看,适应症获批多是“稍纵即逝”的优势,假如在适应症获批后没有作相应布局,市场很快“就被竞争对手占据”。

业界认为,在增加适应症的同时,PD-1药物应尽量争取肿瘤治疗一线疗法,这意味着患者早期获益与治愈可能性越高,同时对于企业产品的增长机会也越大。

激烈竞争下未来该怎么走?

在“上市后国内市场可达千亿规模”说法影响下,PD-1/L1成了国内企业扎堆的赛道。据西南证券不完全统计,全球154个PD-1药物有85个是由中国企业研发或合作开发,占比达到55%。国内的PD-1单抗更呈现扎堆研发的状态,其中肺癌、胃癌、肝癌、食管癌,每个适应症均有超过10家在研。

业内人士认为,由于近年来国内医药领域投融资,尤其是创新药领域投融资井喷,PD-1成了资本一度追逐的风口,相关药企为增加融资机会或在资本市场上有炒作概念,纷纷扎堆热门靶点,因此这出现了PD-1研发“扎堆”的现象。

因此,有行业人士认为PD-1已有泡沫。今年3月初,恒瑞医药董事长孙飘扬曾公开表示,PD-1是最典型的、重复最多的例子。“因为PD-1涉及的适应症最广,市场也最急需,企业积极性很高,加上资本的推波助澜,PD-1的泡沫炒得很高。”

架桥资本合伙人卢源则认为,如果PD-1存在泡沫,则可能五六十家的产品,最后活下来的只有一半,这是非常正常的事情,总有人要做“先驱”。泡沫破裂后,会有一个回归的过程。

不过,也有业内人士对PD-1目前的局面持乐观态度。恩路迪医药副总裁夏芳近期则公开表示,目前国内市场离证伪还远得很,有很多病人没有用到这个产品,美国目前批了6款PD-1/L1,“按照我们中国的人口基数,即使是批了12家上市也是有可能的”。课题组注意到,该公司研发的PD-1目前已进入审批阶段。

虽不论泡沫何时破裂,但目前市场格局上,PD-1已是“2外资+4国内药企”激烈竞争,康方生物/正大天晴、誉衡制药/药名生物已拿到“入场券”,另外包括康宁杰瑞/恩路迪、嘉和生物、基石药业和复宏汉霖等重磅玩家,还在排队进场。可预见的是,随着PD-1进场企业越来越多,“低价高效”将是未来PD-1单抗的标签。

在此情况下,国内企业在国内市场竞争时也各谋新的增量,其中“出海”是多家企业采取的策略。据课题组了解,目前有5家PD-1药企均已在海外授权,其中信达生物和百济神州的海外合作伙伴,分别是礼来和诺华。值得注意的是,誉衡制药/药明生物的赛帕利单抗,在2017年就已实现海外授权。

除“出海”外,业内人士认为,未来国产PD-1要进一步拓展市场,主要还是通过重点开发基层医疗市场以及PD-1为主的药物联用治疗等方面,但随着医保等进一步介入,未来PD-1治疗将可能持续低价。

对于PD-1单抗未来发展趋势,南都药企合规与发展研究课题组将持续关注。

南都药企合规与发展研究课题组

采写/制表:南都记者 贝贝