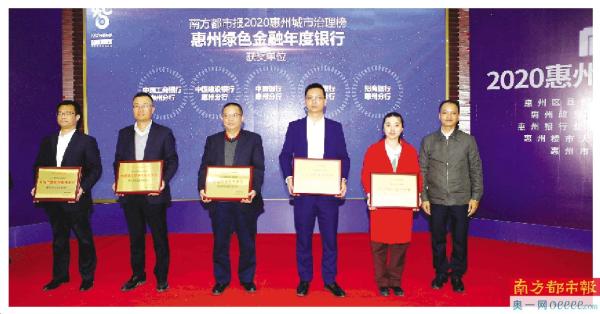

惠州绿色金融年度银行获奖单位。 南都记者 田飞 摄

之综述

在本次惠州绿色金融调研中,多数银行业机构的综合表现介于合格与良好之间,不同类型银行业机构之间存在较大差异,国有银行的综合得分要高于股份制银行和农商行。

从不同评价维度来看,惠州银行业机构在绿色金融体系建设方面表现最为突出,在绿色金融分类管理和绿色办公、绿色公益方面也都有不错表现,但在绿色金融产品服务和绿色金融能力建设等方面存在明显短板,急需重视并寻找解决方案。

多数银行明确

绿色金融职责划分并建立体系

调研发现,惠州银行业机构在绿色金融战略规划、体系建设方面表现突出。出于对发展绿色金融的重视,多数银行业机构早早布局绿色金融,提出绿色金融发展战略目标,明确内部的绿色金融职责划分,并建立其相应的管理体系,对外加入绿色金融行业组织,积极参与绿色金融行业标准制定。

例如,建设银行在2016年7月就印发《中国建设银行绿色信贷发展战略》的通知,提出了7个短期目标和3个中长期战略目标;工商银行在2015年发布《中国工商银行绿色信贷发展战略》,明确绿色信贷发展目标、组织管理及绿色信贷体系建设等内容;中国发布《中国银行绿色金融发展规划》的同时,在执行委员会下设立绿色金融管理委员会。

联合调研组对惠州银行业机构进行访谈发现,具体落实到地方分支机构,在绿色金融战略规划方面,国有银行和股份制银行表示,由总行机构设定整体规划方向,再由惠州当地分支机构进行分解落实;以农商行为代表的本地银行业机构则未明确提出整体战略目标,主要执行监管机构制定的绿色信贷政策。

当问及是否会根据惠州当地绿色产业情况,因地制宜提出针对性发展目标,多数银行业机构表示尚未提出;少数银行业机构表示,已提出一些针对性发展目标,但需省行及以上组织报批。

在绿色金融战略职责划分上,多数银行业机构表示,已在各级机构明确职责划分,并落实到具体业务人员;同时,在绿色金融战略归口管理上,多数银行业机构反馈,各层级机构均有高管人员牵头负责。联合调研组在调研中也发现,多数惠州银行业机构有专职负责人员对接绿色金融项目,统筹汇总本机构绿色金融发展情况。

不少银行执行环境

和社会风险“一票否决制”

接受调研的惠州银行业机构在绿色金融分类管理方面表现较好。在绿色金融战略规划、体系建设基础上,不少银行业机构将环境和社会风险管理贯穿信贷全流程,明确贷前调查、授信审批、放款审核、贷后管理等各环节具体管理要求及差异化管理措施。

例如,工商银行、农业银行、建设银行等执行环境和社会风险“一票否决制”;交通银行定期跟踪客户环境与社会风险,对内部产能严重过剩行业余额和占比进行总量管理;招商银行严控对高污染、高耗能产业的新增贷款等。

在惠州地区,根据地区发展需要,银行业机构根据实际业务需求明确自身绿色金融重点支持方向。以交通银行惠州分行为例,绿色信贷重点拓展的方向为城镇供水管网分区计量漏损控制建设和运营、城镇污水处理厂污泥处置综合利用。

惠州农商行则将绿色贷款五级分类均为正常类,主要贷款用途用于绿色建筑材料制造、水污染防治装备制造、绿色照明改造、城乡生活垃圾综合利用、太阳能利用设施建设和运营、城乡公共交通系统建设和运营、污水处理、再生利用及污泥处理处置设施建设运营、城镇供水管网分区计量漏损控制建设和运营。

在客户评估方面,有银行业机构反馈,绿色信贷的评估标准繁杂,没有统一的认证标准,绿色指标涉及的项目类别及认证机构众多,如工商、环保等政府部门,导致客户需要提供的认证文件较多,且并非所有客户都具备相关认证证书,对绿色金融业务开展造成不少困扰。

同时,在业务落地过程中,绿色信贷普遍缺乏外部的系统配套。首先,绿色信贷缺乏数据配套,不少基层机构反馈,节能减排数据的认定专业性强,客户很难提供相关的数据支持,导致绿色信贷节能减排数据存在前后矛盾、不合理等情况,需要多次核查,后续管理繁琐;另外,绿色信贷配套设施严重欠缺,企业涉及绿色经济的相关设施、权利很难在信贷申请过程中得到有效确认,导致无法成为银行认可的合格抵押或者质押物。

采写:南都记者 杨振华