金融合规分析 之 银行

开篇语

特殊的2020年行进过半,我国经济正逐渐展现复苏、韧性、活力的姿态,“六稳六保”工作落地有声。为进一步助力“识变应变”“补短强弱”,南方都市报今起推出“财经半年报”数据智库产品,着眼金融机构合规分析、资本市场风险观察、广东上市公司质量研报等方面展开系列报道。从智媒角度,为机构及企业的行稳致远,提供参考。第一期为金融机构合规分析之银行篇。

银行业严监管态势仍在继续。

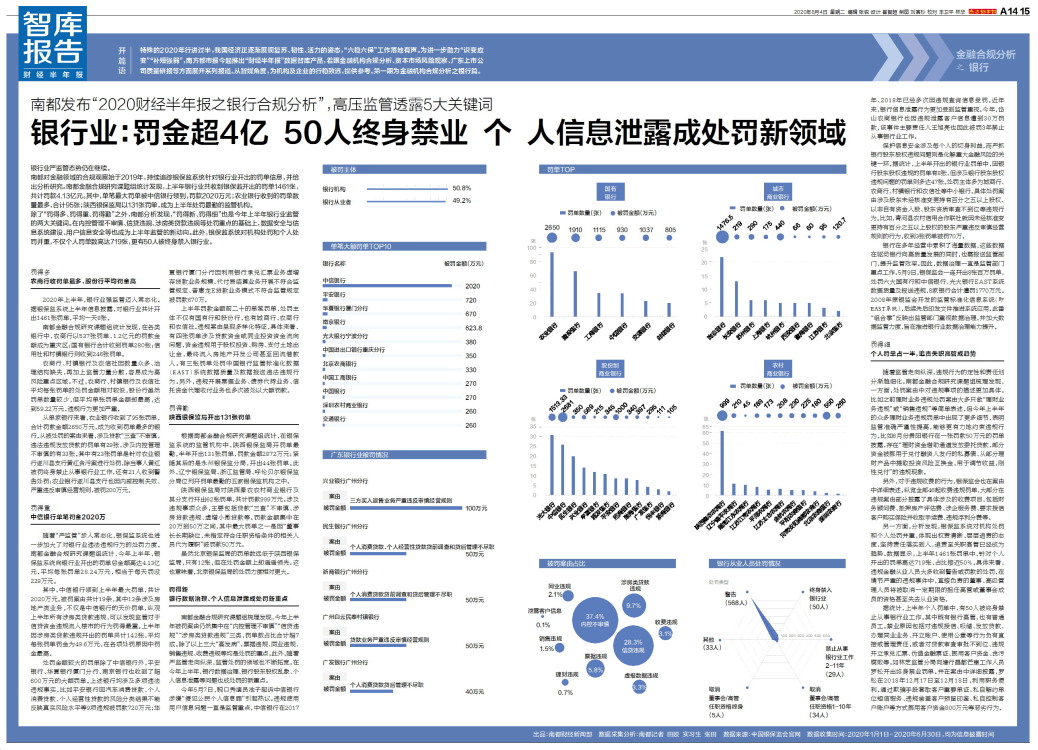

南都对金融领域的合规观察始于2019年,持续追踪银保监系统针对银行业开出的罚单信息,并给出分析研究。南都金融合规研究课题组统计发现,上半年银行业共收到银保监开出的罚单1461张,共计罚款4.13亿元。其中,单笔最大罚单被中信银行领到,罚款2020万元;农业银行收到的罚单数量最多,合计95张;陕西银保监局以131张罚单,成为上半年处罚最勤的监管机构。

除了“罚得多、罚得重、罚得勤”之外,南都分析发现,“罚得新、罚得细”也是今年上半年银行业监管的两大关键词。在内控管理不审慎、信贷违规、涉房类贷款违规等处罚重点的基础上,数据安全与信息系统建设、用户信息安全等也成为上半年监管的新动向。此外,银保监系统对机构处罚和个人处罚并重,不仅个人罚单数高达719张,更有50人被终身禁入银行业。

罚得多

农商行收罚单最多,股份行平均罚金高

2020年上半年,银行业强监管迈入常态化。据银保监系统上半年信息披露,对银行业共计开出1461张罚单,平均一天8张。

南都金融合规研究课题组统计发现,在各类银行中,农商行以537张罚单、1.2亿元的罚款金额成为重灾区;国有银行合计收到罚单280张;信用社和村镇银行则收到246张罚单。

农商行、村镇银行及农信社因数量众多、治理结构缺失,再加上监管力量分散,容易成为高风险重点区域。不过,农商行、村镇银行及农信社平均每张罚单的处罚金额相对较低,股份行虽然罚单数量较少,但平均单张罚单金额却最高,达到59.22万元,违规行为更加严重。

从单家银行来看,农业银行收到了95张罚单,合计罚款金额2650万元,成为收到罚单最多的银行。从被处罚的案由来看,涉及贷款“三查”不审慎,违法违规发放贷款的罚单有29张,涉及内控管理不审慎的有33张。其中有23张罚单是针对农业银行遂川县支行黄红贪污案进行处罚,除当事人黄红被罚终身禁止从事银行业工作,还有21人收到警告处罚;农业银行遂川县支行也因内部控制失效、严重违反审慎经营规则,被罚200万元。

罚得重

中信银行单笔罚金2020万

随着“严监管”步入常态化,银保监系统也进一步加大了对银行业违法违规行为的处罚力度。南都金融合规研究课题组统计,今年上半年,银保监系统向银行业开出的罚单总金额高达4.13亿元,平均每张罚单28.24万元,相当于每天罚没229万元。

其中,中信银行领到上半年最大罚单,共计2020万元。被罚案由共计19条,其中13条涉及房地产类业务。不仅是中信银行的天价罚单,纵观上半年所有涉房类贷款违规,可以发现监管对于信贷资金违规流入楼市的行为罚得最重。上半年因涉房类贷款违规开出的罚单共计142张,平均每张罚单罚金为49.6万元,在各项处罚原因中罚金最高。

处罚金额较大的罚单除了中信银行外,平安银行、华夏银行厦门分行、南京银行也收到了超600万元的大额罚单。上述银行均涉及多项违法违规事实,比如平安银行因汽车消费贷款、个人消费贷款、个人经营性贷款的风险分类结果不能反映真实风险水平等9项违规被罚款720万元;华夏银行厦门分行因利用银行承兑汇票业务虚增存贷款业务规模、代付易结算业务开展不符合监管规定、普惠龙E贷款业务模式不符合监管规定被罚款670万。

上半年罚款金额前二十的单笔罚单,处罚主体不仅有国有行和股份行,也有城商行、农商行和农信社。违规案由呈现多样化特征,具体来看,有四张罚单涉及贷款资金或同业投资资金流向问题,资金违规用于股权投资、购房、支付土地出让金,最终流入房地产开发公司甚至回流借款人。有三张罚单处罚中国银行监管标准化数据(EAST)系统数据质量及数据报送违法违规行为。另外,违规开展票据业务、债券代持业务、信托资金代理收付业务也多次被处以大额罚款。

罚得勤

陕西银保监局开出131张罚单

根据南都金融合规研究课题组统计,在银保监系统的监管机构中,陕西银保监局开罚单最勤,半年开出131张罚单,罚款金额2872万元;紧随其后的是永州银保监分局,开出44张罚单。此外,辽宁银保监局、浙江监管局、呼伦贝尔银保监分局位列开罚单最勤的五家银保监机构之中。

陕西银保监局对陕西秦农农村商业银行及其分支行开出62张罚单,共计罚款999万元。涉及违规事项众多,主要包括贷款“三查”不审慎、涉房贷款违规、虚增小微贷款等。罚款金额集中在20万到50万之间,其中最大罚单之一是因“董事长长期缺位,未指定符合任职资格条件的相关人员代为履职”被罚款50万元。

虽然北京银保监局的罚单数远低于陕西银保监局,只有12张,但在处罚金额上却遥遥领先。这也意味着,北京银保监局的处罚力度相对更大。

罚得新

银行数据治理、个人信息泄露成处罚新重点

南都金融合规研究课题组梳理发现,今年上半年被罚案由仍然集中在“内控管理不审慎”“信贷违规”“涉房类贷款违规”三类,罚单数占比合计超7成。除了以上三大“高发病”,票据违规、同业违规、销售违规、收费违规等均是处罚的重点。此外,随着严监管走向纵深,监管处罚的领域也不断拓宽。在今年上半年,银行数据治理、银行股东股权乱象、个人信息泄露等问题也成处罚的新重点。

今年5月7日,脱口秀演员池子起诉中信银行涉嫌“侵犯公民个人信息罪”引起热议。违规使用用户信息问题一直是监管重点,中信银行在2017年、2018年已经多次因违规查询信息受罚。近年来,银行信息泄露行为更加受到监管重视。今年,岱山农商银行也因违规泄露客户信息遭到30万罚款,该事件主要责任人王旭亮也因此被罚3年禁止从事银行业工作。

保护信息安全涉及每个人的切身利益,而严抓银行股东股权违规问题则是化解重大金融风险的关键一环。据统计,上半年开出的银行业罚单中,因银行股东股权违规的罚单有8张,但涉及银行股东股权违规问题的罚单则多达47张。处罚主体多为城商行、农商行、村镇银行和农信社等中小银行。具体处罚案由涉及股东未经核准变更持有百分之五以上股权、以非自有资金入股、股东资质审查不到位等违规行为。比如,青河县农村信用合作联社就因未经核准变更持有百分之五以上股权的股东严重违反审慎经营规则的行为,收到3张罚单被罚70万。

银行在多年经营中累积了海量数据,这些数据在驱动银行向高质量发展的同时,也需报送监管部门,提升监管效率。因此,数据治理一直是监管部门重点工作。5月9日,银保监会一连开出8张百万罚单,处罚六大国有行和中信银行、光大银行EAST系统数据质量及报送违规,8家银行合计遭罚1770万元。2008年原银监会开发的监管标准化信息系统(即EAST系统),后续先后印发文件推进系统应用。此番“组合拳”反映出监管部门重视数据治理,并加大数据监管力度,旨在推进银行业数据治理能力提升。

罚得细

个人罚单占一半,追责失职高管成趋势

随着监管走向纵深,违规行为的定性和责任划分渐趋细化。南都金融合规研究课题组梳理发现,一方面,处罚案由中对违规事项的描述更加具体。比如之前理财业务违规处罚案由大多只做“理财业务违规”或“销售违规”等简单表述,但今年上半年的众多理财业务违规罚单中出现了更多细节,表明监管准确严谨性提高,能够更有力地约束违规行为。比如6月份贵阳银行在一张罚款50万元的罚单披露,存在“理财资金借助通道发放委托贷款,部分资金被挪用于兑付融资人发行的私募债、从部分理财产品中提取投资风险互换金,用于调节收益,刚性兑付”的违规现象。

另外,对于违规收费的行为,银保监会也在案由中详细表述。纵览全部46起收费违规罚单,大部分在违规案由部分披露了具体涉及的收费项目,包括财务顾问费、抵押房产评估费、涉企服务费、要求授信客户购买保险并收取手续费、违规浮利分费等。

另一方面,分析发现,银保监系统对机构处罚和个人处罚并重,体现出权责清晰、层层追责的态度,坚持责任落实到人,追责至失职高管已经成为趋势。数据显示,上半年1461张罚单中,针对个人开出的罚单高达719张,占比接近50%。具体来看,违规金融从业人员大多收到警告或罚款的处罚,在情节严重的违规事件中,直接负责的董事、高级管理人员将被取消一定期限的担任高管或董事会成员的资格甚至失去从业资格。

据统计,上半年个人罚单中,有50人被终身禁止从事银行业工作。其中既有银行高管,也有普通员工。禁业原因包括对违规授信、吸储、发放贷款、办理同业业务、开立账户、使用公章等行为负有直接或管理责任,或者对贷款审查审批不到位、违规开立承兑汇票、伪造金融票证、挪用客户资金、贪污腐败等。如林芝监管分局向建行昌都芒康工作人员罗松开出终身禁业罚单。并在案由中详细披露,罗松在2018年12月17日至12月18日,利用职务便利,通过欺骗手段套取客户重要单证、私自解约单位短信服务、违规偷盖客户预留印鉴、私自控制客户账户等方式挪用客户资金800万元等恶劣行为。

出品:南都财经新闻部 数据采集分析:南都记者 田姣 实习生 张田 数据来源:中国银保监会官网 数据收集时间:2020年1月1日-2020年6月30日,均为信息披露时间